图/视觉中国

外资巨头正在加速对中国公募基金市场的布局。

6月8日,施罗德基金管理(中国)有限公司(下称“施罗德基金”)宣布,近日已取得中国证监会核发的《经营证券期货业务许可证》,成为在中国新设开展公募基金管理业务的外商独资基金管理公司之一。

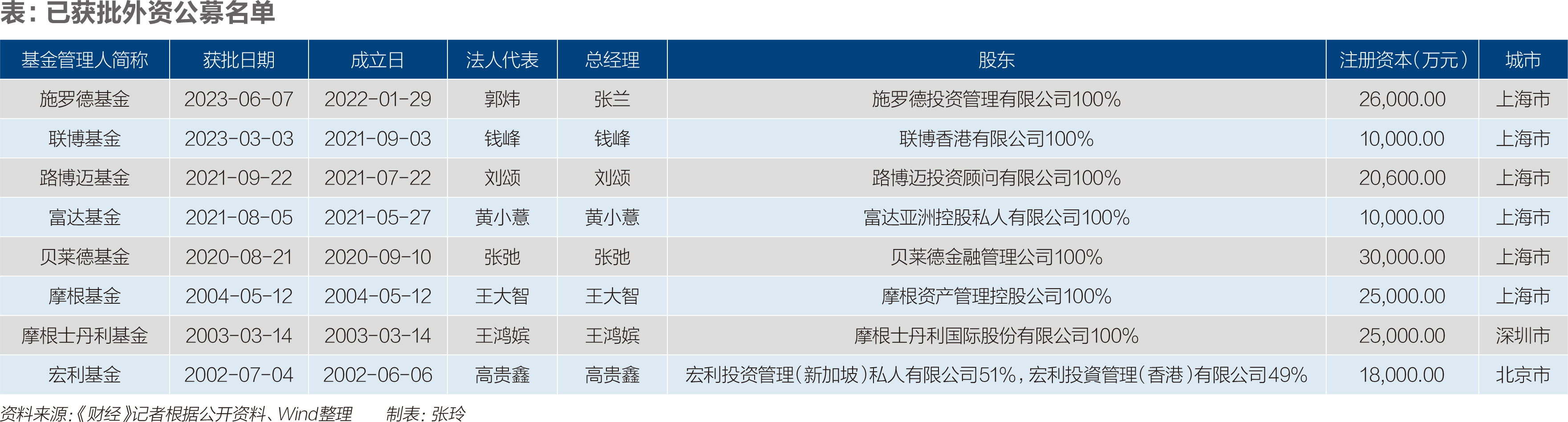

目前已有八家外商独资公募相继成立,其中,贝莱德基金、路博迈基金、富达基金、施罗德基金和联博基金是新设公募;宏利基金、摩根资管和摩根士丹利基金则是中外合资转外商独资公募。

此外,还有许多公司采取了中外合资的形式。Wind(万得)数据显示,当前共有43家公募基金为中外合资性质。6月1日,国际PE巨头华平投资宣布完成股权交割,以23.3%的比例成为中欧基金最大机构股东。

关于资本市场对外开放,6月9日下午,证监会副主席方星海在第十四届陆家嘴论坛上表示,资本市场所属的资产管理业在国内高质量发展的格局已经初步形成,从经营主体看,各类资本竞相进入资产管理行业,市场的包容性、竞争度进一步提高。

值得一提的是,目前新设外资公募注册地均位于上海市。“我非常赞同把上海建成一个国际资产管理中心。”方星海指出,“中国的资管规模在全球的占比,这十年从4.6%增长到16.1%。全球资管行业发展很快,中国的发展更快。上海国际金融中心建设有着天然的优势,今后发展前景非常可观。”

此外,方星海强调,在外资机构严格遵守中国法律法规的前提下,应该鼓励不同类型的投资策略“各显神通”,为投资者创造良好回报。

外资加速布局的同时,“水土不服”的问题也陆续暴露。引入深耕中国市场的人才成为重要解决方案,但本土人才与外资文化的融合仍是一个难题。

外资加速入局

从参与合资公募到独资公募开业,英国资产管理公司施罗德投资集团在中国的布局再下一城。

6月8日,施罗德基金宣布,近日已取得中国证监会核发的《经营证券期货业务许可证》,成为在中国新设开展公募基金管理业务的外商独资基金管理公司之一。

今年1月13日,证监会官方网站发布《关于核准设立施罗德基金管理(中国)有限公司的批复》,正式核准设立施罗德基金管理(中国)有限公司。

施罗德基金总经理张兰表示,作为外商独资基金公司,国际业务将是施罗德基金的重要战略布局,期望通过施罗德基金这个平台为中国基金行业的国际化发展作出贡献。

施罗德投资集团是一家历史超200年的英资机构,与中国资本市场的渊源可以追溯到1994年。当年,施罗德投资集团在上海成立第一个中国内地代表处,由此开始了中国资本市场的探索之旅。2005年,其与交通银行联合成立交银施罗德基金。2022年1月,施罗德交银理财获批开业。如今,施罗德基金的设立与获批展业,标志着其在中国资产管理市场再迎里程碑式的发展机遇。

对于中国市场的机会,施罗德投资集团中国区总裁郭炜表示,施罗德投资集团已进入中国近30年,将继续把握中国扩大开放的机遇,运用集团全球经验和投资方法,为高速发展的中国公募基金行业贡献力量,为中国投资者提供更丰富的投资与理财选择。

实际上,关注中国市场的不仅有施罗德。自2020年4月取消对证券公司、公募基金的外资持股比例限制以来,外资在中国市场的动作频频。

2020年8月,全球最大资管机构贝莱德拿下了国内首张外资全资控股公募牌照。截至目前,共有八家外商独资公募相继成立,尤其是2023年,外资系基金公司扎堆出炉。其中,贝莱德基金、联博基金是今年新设的外商独资公募;宏利基金、摩根资管和摩根士丹利基金则是今年由中外合资转外商独资的公募。

与此同时,上述公募股东变更后也随即改名。4月11日,上投摩根基金宣布“上投摩根基金”正式更名为“摩根基金”;4月25日,该公司品牌名称正式变更为“摩根资产管理”。4月20日,泰达宏利基金发布公告,该公司法定名称已变更为“宏利基金”;6月3日,摩根士丹利基金公告称,“摩根士丹利华鑫基金”正式更名为“摩根士丹利基金”。

巨头直面挑战

海外资管巨头加速布局中国的同时,亦将面对本土市场的重重挑战。

6月6日,《财经》记者获悉,贝莱德中国区负责人、贝莱德基金管理有限公司董事长、贝莱德亚太区执行委员会委员汤晓东离职。

贝莱德回复《财经》记者称,汤晓东“希望探索贝莱德以外的事业机会”。贝莱德亚太区副主管、大中华区主管陈蕙兰(Susan Chan)将直接领导贝莱德的中国在岸业务,她也是贝莱德全球执行委员会成员。

过去四年里,熟悉监管、曾在国内外多家大型金融机构任职的汤晓东主导了贝莱德在中国的一系列业务开拓,包括推动贝莱德建信设立并发行养老理财试点产品、促成贝莱德基金成为首家外商独资公募、发行多只公募产品等。

汤晓东曾任职于苏格兰皇家银行、荷兰银行、摩根大通等国际金融机构,九年海外大型金融机构从业经历,使他在风险管理、金融衍生品开发、资金运作等方面积累了丰富的经验。

回国后,汤晓东先后担任过中国证监会国际部副主任、华夏基金管理有限公司总经理、广发证券副总经理兼广发控股(香港)有限公司总裁,随后于2019年6月加入贝莱德,担任贝莱德中国业务主管。

在中国允许外资机构全资经营公募基金后,2020年9月10日,贝莱德率先行动,成为国内首家外商独资的公募基金。此外,贝莱德还与中国建设银行全资理财子公司合资成立了理财公司。

汤晓东作为贝莱德中国区负责人,曾在接受《财经》记者采访时表示:“两大主体将独立运营,商业战略目标有所区分,但高度互补,我们希望可以覆盖更多的中国投资者群体,提供契合每个群体的投资解决方案。”

2021年6月,贝莱德获批开始展业,并于同年9月发行了自己的第一只公募产品——贝莱德中国新视野混合。

贝莱德中国新视野基金是贝莱德在中国市场的首秀,也被赋予了重要的意义和期待。

对于全球最大资产管理公司贝莱德来说,这是进军中国公募基金业的第一步。对于国内基金业来说,外资巨头的加入带来更多元化的视角,同时也会加剧基金战场原本已非常激烈的竞争态势。

从目前的结果来看,产品运作不到两年时间,表现不尽如人意。Wind数据显示,贝莱德中国新视野基金成立以来,跌幅近30%。

截至2023年6月18日,贝莱德基金旗下管理着6只公募产品,合计规模超60亿元,包括2只偏债基金和4只主动权益类基金(不同份额合并统计),目前4只主动权益类基金中仅有一只成立以来回报为正。

另一家全球资管巨头先锋领航(Vanguard)在中国市场的业务推进并不顺利。

先锋领航于2017年进入中国并在上海设立办公室,2019年与蚂蚁金服设立合资公司并推出投顾服务,在政策放开后持续推进公募业务。但随着一系列人事变动,2021年3月先锋领航表示,将暂缓在中国申请公募牌照。此后市场一度传闻先锋领航或将全面退出中国市场,但被先锋领航否认。

挖角本土人才

在进入中国后,外资巨头该如何直面中国市场的挑战,解决“水土不服”的难题?从外资的动作来看,引入深耕中国市场的人才成为重要方案。

“外资机构首先需要长期持续的中国市场战略,不应该频繁变化;其次在团队构建上,大部分应该吸收本地人才,再加一些外派人员可以更好和总部对接。最重要的,还是要因地制宜,尊重中国市场,从中国投资者的角度出发。”有资深人士曾对《财经》记者表示。

查阅招聘信息可看到,贝莱德基金招聘股票研究分析师时,要求包括“至少八年中国股票市场经验,最好在领先的金融机构工作”。

贝莱德今年新增了一位中国市场土生土长的基金经理,银河基金原基金经理神玉飞,其拥有近十年的中国公募基金任职经验。

今年3月,神玉飞在发行新基金贝莱德行业优选时亮相。不过,或是受到市场环境和此前产品业绩的影响,新基金募集总规模不到5亿元。

富达国际方面,2022年4月20日宣布任命黄小薏为中国区董事总经理,负责管理富达在华的资产管理业务,全面领导公司的业务、投资、运营以及其他关键职能部门。

路博迈方面,原光大保德信基金的绩优基金经理魏晓雪担任公司副总经理,今年魏晓雪或将出任权益类产品的拟任基金经理。

在公募基金公司获批之前,施罗德基金已在大力招聘人才。2022年2月,长信基金原副总经理安昀加盟施罗德,担任筹备中的独资公募业务首席投资官。

公开资料显示,安昀拥有16年的金融行业从业经历,以及近8年的投资管理经验。

“丰富的投资经验、本地的专业人才和全球视野使施罗德投资集团成为市场上最全面化的外资投资平台之一,通过这种多元素的组合,能够为客户提供更加全面的投资解决方案。结合这些优势,可以为投资者提供更好的投资体验并助力创造长期阿尔法。”施罗德投资集团行政总裁郝睿诚(Peter Harrison)表示。