贷款市场报价利率(Loan Prime Rate, LPR)是由具有代表性的报价行,根据本行对最优质客户的贷款利率,以公开市场操作利率(主要指中期借贷便利利率)加点形成的方式报价,由中国人民银行授权全国银行间同业拆借中心计算并公布的基础性的贷款参考利率,各金融机构应主要参考LPR进行贷款定价。 现行的LPR包括1年期和5年期以上两个品种。LPR市场化程度较高,能够充分反映信贷市场资金供求情况,使用LPR进行贷款定价可以促进形成市场化的贷款利率,提高市场利率向信贷利率的传导效率。

7月8日,人民银行发布的《中国区域金融运行报告(2022)》指出,“市场利率+央行引导→LPR→贷款利率”的传导渠道不断强化,货币政策传导效率进一步提升,实际贷款利率稳中有降,持续处于较低水平。我国自利率市场化改革以来,对于银行体系降低整体存款成本、提升自主定价空间起到了积极作用,也为央行货币政策的实施拓宽了调整空间。

回顾今年以来的货币政策实施及社融数据表现,我们认为当前货币政策对与企业部门的投资恢复起到了积极作用,但当前居民端负债意愿减低仍是影响内需复苏的重要原因。面对当前美联储大幅加息和国内通胀抬头的趋势,也对下半年降息空间形成一定挤压,未来伴随LPR深化改革,应充分发挥银行体系市场化报价机制,引导实际利率进一步下行。

1、当前LPR的变化趋势观察

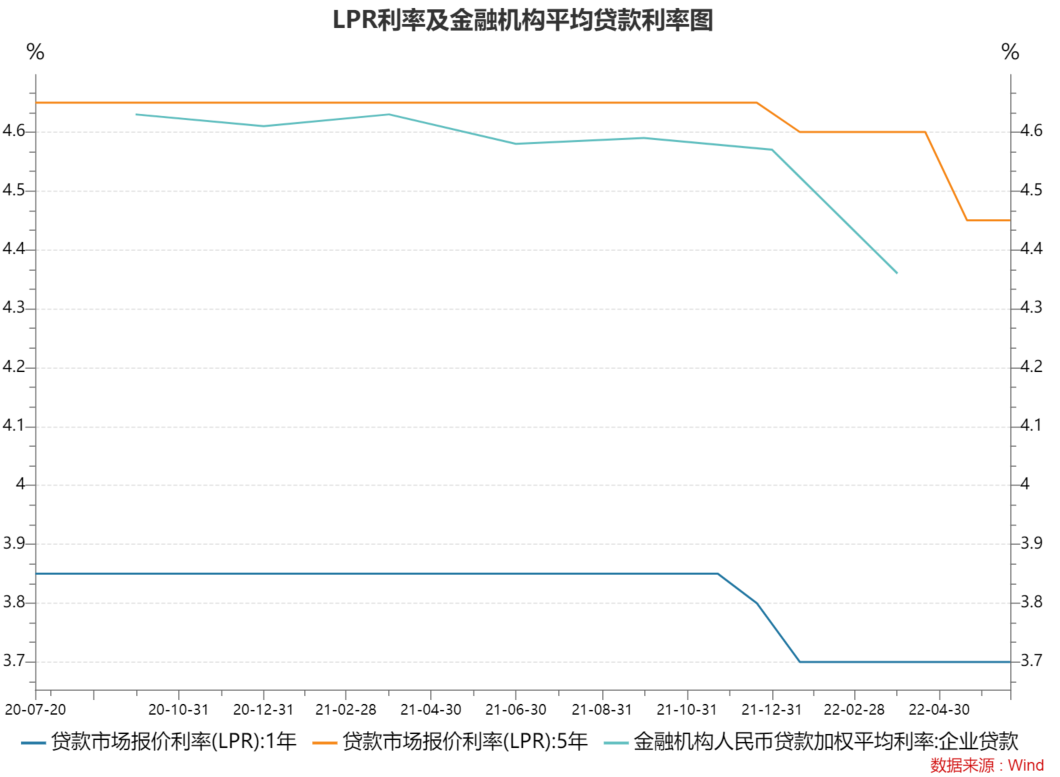

6月份LPR较5月保持不变,1年期基准利率3.7%,5年期以上基准利率为4.45%。截至本期LPR,1年期LPR已经连续5个月保持3.7%的水平,5年期以上LPR今年1月份和5月份各下调了一次,在此基础上企业实际贷款利率进一步下行。据央行公布的数据显示,今年1至4月份企业贷款实际平均利率为4.39%,同比下降0.25个百分点,保持在有统计记录以来的低位。

图1:一年期和5年期LPR走势

数据来源:Wind、中国银河证券

当前经济正处于修复初期,货币政策着力引导银行加大信贷投放,让利实体经济。自三、四月份经济经受疫情的冲击以来,央行二季度开始显著提升政策支持力度,包括增加4400亿元专项再贷款额度、8000亿元政策性银行基建投资的信贷额度、3000亿元政策性金融工具入股基建项目资本金以及5月份下调了5年期LPR基准利率。以上增量货币政策配合部分财政贴息,将带动银行贷款增量扩面,降低企业实际贷款成本。

2、贷款规模和结构变化说明了什么?

从今年前几个月社融数据来看,当前企(事)业部门融资状况有所缓解,6月企业部门新增短期贷款6906亿元,高于前三年同期水平,新增中长期贷款14497亿元,较上月有较大提升,同时远高于往年同期。相比较来看,当前的融资需求偏弱主要体现在居民部门。上半年受疫情扰动影响,国内工业增加值及社消总额同比大幅降低,国内失业率大幅攀升,5月份城镇调查失业率5.9%,其中18-24岁失业率18.4%升至新高。消费降低及失业率的上升是当前居民消费及投资意愿低迷的主要原因。今年新增居民中长期贷款在2月份和4月份两度出现负增长。对比6月份历年同期水平来看,居民部门无论是短期还是中长期新增贷款均显著降低。虽然六月份居民中长期贷款较上月多增3119亿元,但仍低于疫情前水平。6月30个大众城市的商品房销售短暂回升后又明显回落,体现房地产市场的复苏仍有距离。

图2:6月份新增贷款金额同比变化

数据来源:Wind、中国银河证券

当前居民部门贷款规模的持续降低的背后反映的是我国长期以来居民部门杠杆率较高且可支配收入较低的失衡问题。2021年中国居民部门杠杆率62.2%,较美国居民杠杆率的78.5%仍有所差距,但已经超过欧元区的60.9%,接近日本的66.9%。同时,2021年中国人均可支配收入35,128元,人均可支配收入占人均GDP比重仅43%,而美国高达83%。过去我国居民加杠杆意愿较高的主要因素是因为对未来经济及收入增长的预期较强,而这恰是当前因为疫情原因导致的最大不确定性。

相比而言,今年企业部门的贷款需求增加更多受益于央行从4月份开始的一系列信贷投放政策,以及多地疫情管控放松后的生产恢复需求。同时,今年财政的专项债及基建投资也带动了大规模上下游产业的生产恢复。

3、LPR的下降能真正降低实体经济的资金成本吗?

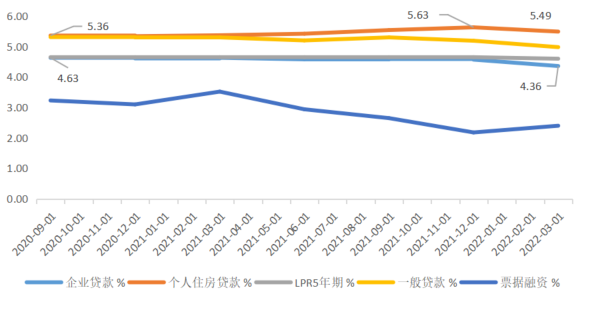

从各部门的实际贷款利率来看,虽然LPR基准利率自2020年以来先后调低至4.45%,但其对企业及居民部门的传导却有所不同。自2020年三季度以来,金融机构对企业部门实际的平均贷款利率由4.63%持续降低至5.36%,而居民部门实际贷款平均利率却由5.36%上升至5.63%,直至今年年初才回落至5.49%,但仍然高于央行降息前水平。

图3:金融机构实际平均贷款利率

数据来源:Wind、中国银河证券

LPR基准利率的降低是影响居民贷款意愿的因素之一,但目前居民对于贷款利率下行的敏感度有限。当前对于刺激居民端消费与投资的复苏关键重在恢复信心,要尽快采取更加精准有效的常态化防疫措施,减少引疫情导致的生产及物流的中断,保持居民预期在中长期内的稳定。另一方面各地购房政策、贷款政策的宽松对居民购房成本的影响同样显著,贷款利率的降低配合限购政策的边际放松将对引导居民端实际利率下行、需求回暖发挥更大的政策协同效应。

当前受到国内通胀抬升和美联储加息的两端挤压,对央行货币政策空间形成一定掣肘。下半年有进一调低LPR可能性,但目前降息的幅度空间不会太大。当前美联储大幅加息将加速美元资本回流,同时伴随国内猪肉价格进入上升周期、国际大宗商品价格维持高位,央行的货币政策还需兼顾稳增长与物价稳定的双重目标。预计下调MLF利率的可能性较小,下半年货币政策的继续宽松或许可以依托银行体系的议价机制,在保持MLF利率不变的基础上降低LPR报价。

4、小结:打通利率市场化的最后一公里才是应有之意

总结来看,当前我国利率市场化改革以来取得了较大的成效,从理论上解决了利率定价“双轨制”的问题,但从实际贷款利率的传导机制来看仍有诸多需要完善之处。在当前国际环境面临流动性紧缩,国内宏观政策要求疫情要防住、经济要稳住的双重目标之下,货币政策如何既对实体经济起到有效刺激,又保证通胀目标在合理范围之内是当前政策需要平衡的重要问题。这就要求总量政策更多依靠利率的价格传导而非货币的数量刺激,具体到政策的落实就是要打通利率市场化的最后一公里,通过完善市场化利率传导机制,将更多自己流入真正需要资金的实体经济,降低民营企业的实际贷款利率。

我国银行信用体系目前因为风险定价机制的市场化程度不高,因此贷款仍然以抵押担保贷款为主,信用贷款体系尚未完全形成。这就导致了宽信用和流动性充裕政策实施时,更多资金流向了大型国有企业和有抵押的重资产行业,甚至造成资金空转,而真正需要资金的民营经济及小微企业实际借贷利率仍然较高,获得的贷款支持也相对较少。因此,目前相较于降准降息的总量政策刺激,调整资金流向的结构性工具以及对于银行信用体系和风险管理能力的提升,更能真正降低实体经济的资金成本。

财经号所发布文章之版权属作者本人或相关权利人所有,文章仅为作者观点,不代表《财经》立场。